Emilio Abruzzese: “Il nuovo art. 20 del T.U.R.: la certezza del diritto per ora (forse) rimane una chimera – parte 1

A cura di Emilio Abruzzese

Con la legge di bilancio 2018, il legislatore è intervenuto su tale articolo. In questa lunga analisi vengono espresse e chiarite le modifiche apportate. parte 1.

Premesse:

Le roi est mort, vive le roi! È morto il vecchio art. 20[1] , viva il nuovo art. 20!

Con la legge di bilancio 2018[2] il legislatore è intervenuto su tale articolo, modificandolo come segue: “L’imposta è applicata secondo la intrinseca natura e gli effetti giuridici dell’atto presentato alla registrazione, anche se non vi corrisponda il titolo o la forma apparente, sulla base degli elementi desumibili dall’atto medesimo, prescindendo da quelli extratestuali e dagli atti ad esso collegati, salvo quanto disposto dagli articoli successivi.”

Ritengo che per commentare la cronaca non si possa ignorare la storia, anche antica, per meglio potersi rendere conto di cosa aspettarci dalla nuova formulazione dell’art. 20. Ed è per tal motivo che nell’affrontare il nuovo testo dell’art. 20 occorre ben considerare l’evoluzione interpretativa, soprattutto giurisprudenziale, avutasi sino ad oggi sul testo sostituito[3].

Per sviluppare il ragionamento evidenzio subito che è mutato il riferimento, dal plurale al singolare (“dell’atto” e non “degli atti”), oltre ad apparentemente negare, la novella norma, la possibilità che, nell’interpretazione dello stesso atto, ci si possa riferire anche ad elementi “extratestuali” e/o ad atti ad esso collegati.

La modifica dal plurale al singolare, del riferimento all’atto la cui natura giuridica deve essere acclarata, non mi pare rivoluzionaria, anche perché la precedente norma, declinata al plurale, palesemente significava “gli atti, intesi come singolarmente presentati” e non che si dovessero necessariamente mettere in correlazione atti, sia pur singolarmente presentati.

Dare troppo peso a tale “mutamento” sarebbe come a significare, a paradossale esempio, che ai sensi del primo comma dell’art. 176 del TUIR i conferimenti di azienda “non costituiscono realizzo di plusvalenze o minusvalenze” (perché la norma “parla” al plurale), mentre “un singolo” conferimento di azienda sarebbe fiscalmente rilevante …

La rubrica della norma non è cambiata (“Interpretazione degli atti”), e quindi, fin qui, mi pare una tempesta in un bicchier d’acqua.

Più efficace, invece, quanto aggiunto nella parte successiva dell’articolo (“prescindendo da quelli extratestuali e dagli atti ad esso collegati”), come enfatizzato nella relazione accompagnatoria alla legge di bilancio 2018[4], che si è riferita esplicitamente al solo caso di cessione della totalità delle quote (non necessariamente preceduta da un conferimento d’azienda), talvolta riqualificata in passato come cessione d’azienda.

Nell’interpretazione dell’atto, quindi, secondo normativa sostanziale, l’Amministrazione finanziaria[5] non potrà più riqualificare il contenuto giuridico dello stesso, correlandolo ad altri atti, portati anch’essi alla registrazione, e neppure a elementi “extratestuali”.

Se questa è la carotail bastone è dato dalle ultime parole aggiunte, criptiche quanto minacciose (“… salvo quanto disposto dagli articoli successivi”). Questo riferimento si coniuga soprattutto all’altra novità portata dalla legge di bilancio 2018, che ha introdotto un incipitall’art. 53-bis del D.P.R. n. 131/1986[6]: “Fermo restando quanto previsto dall’articolo 10-bis della legge 27 luglio 2000, n. 212”[7].

In questo modo il legislatore ha ritenuto di risolvere definitivamente un equivoco, che era quello di qualificare l’art. 20 del TUR come norma antielusiva, secondo alcune altalenanti interpretazioni dell’Agenzia delle entrate e giurisprudenziali, e di affermare esplicitamente la valenza in campo registrodell’art. 10-bisdella legge n. 212/2000[8]/[9]; art. 10-bis, nel bene (tutele procedimentali) e nel male (possibilità di riqualificazioni).

A tale proposito, prima di affrontare una rassegna di operazioni che nel passato sono state oggetto di contestazioni da parte del fisco, per cercare di capire come possano evolvere in presenza della nuova normativa, s’impongono:

- una riflessione sulla valenza temporale delle modifiche adottate e, successivamente,

- qualche personale precisazione sull’art. 10-bisdella legge n. 212/2000.

Nel presupposto che l’art. 20 sia finalmente (e si spera definitivamente) qualificato non più come norma antielusiva, ma solo interpretativadell’atto portato alla registrazione, parimenti non può essere considerato come norma procedurale, come a mio modesto avviso ha ben interpretato la Corte di Cassazione con la sentenza n. 2007 del 2018[10].

Di contro, la sentenza della Commissione tributaria provinciale di Reggio dell’Emilia n. 4/2018 ha affermato la valenza retroattiva della norma [11].

Non essendo disposto diversamente dalla legge di bilancio 2018, e non essendo stata qualificata come disposizione di interpretazione autentica, ritengo che alla nuova norma (art. 20) debba applicarsi decorrenza per gli atti portati alla registrazione dal 1° gennaio 2018 [12][13].

Sempre a mio modesto avviso, altrettanto non può dirsi per la modifica dell’art. 53-bisnel suo richiamare l’art. 10-bisdella legge n. 212/2000; questa è inequivocabilmente norma procedurale, con l’effetto che, a decorrere dal 1° gennaio 2018, penso che sia legittimo che l’Agenzia delle entrate possa procedere alla riqualificazione ex art. 10-bisanche relativamente a operazioni e contratti portati alla registrazione prima di detta data, nell’ovvio presupposto che vi siano ancora i termini per farlo.

La formulazione lessicale scelta (“Fermo restando”), se voluta, potrebbe ulteriormente significare che l’applicazione della disciplina specifica sull’abuso del diritto, ex art. 10-bis, era possibile anche prima del 1° gennaio 2018, ed è possibile successivamente, per le operazioni pregresse ancora in termini di accertamento.

Per essere coerenti, si dovrebbe però convenire che lo svuotamento dell’art. 20 dalla contestata funzione antielusiva lo si possa pretendere anche per i rapporti pendenti, venuti in essere dopo l’entrata in vigore dell’art. 10-bis.

Come prima anticipato, dedichiamo ora qualche osservazione sull’art. 10-bis [14]. Le principali cause che portarono, prima alla legge delega (legge 11 marzo 2014, n. 23) e poi alla normativa delegata (D.Lgs. 5 agosto 2015, n. 185), consistettero essenzialmente nella raccomandazionedella Commissione europea sulla pianificazione fiscale aggressiva[15] e nella giurisprudenza della Suprema Corte su elusione e abuso del diritto,in base agli immanenti principi costituzionali (in primo luogo l’art. 53 Cost.).

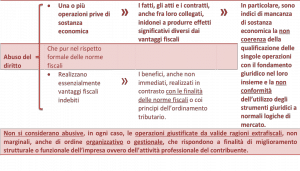

L’art. 10-bis non è di agevole lettura e forse può aiutare un prospetto che sviluppi sia in senso orizzontale che verticale la norma e le interpretazioni autentiche che essa stessa contiene.

Se si richiama l’art. 10-bis non si possono però più ignorare alcuni principi ben precisi, che sono a presupposto della sua introduzione, e che sottendono la libertà di scegliere, fra diverse operazioni societarie o fra diverse modalità contrattuali, non necessariamente quelle più onerose:

- la lett. b) del primo comma dell’art. 5 della legge n. 23/2014: “… al fine di … b) garantire la libertà di scelta del contribuente tra diverse operazioni comportanti anche un diverso carico fiscale”;

- il quarto comma dell’art. 10-bis: “resta ferma la libertà di scelta del contribuente tra regimi opzionali diversi offerti dalla legge e tra operazioni comportanti un diverso carico fiscale”.

Tale libertà di scelta pare evincersi anche da come si è determinata la formulazione definitiva del quarto comma dell’art. 10-bis.

La prima versione del quarto comma così recitava: “Resta ferma la libertà di scelta del contribuente tra regimi opzionali diversi offerti dalla legge e tra operazioni comportanti un diverso carico fiscale, salvo che queste ultime non configurino un caso di abuso di diritto” (n.d.a. ultimo inciso, poi cassato).

Anche con l’introduzione dell’abrogato art. 37-bisdel D.P.R. n. 600/1973 furono affermati principi analoghi e frequentemente ignorati in sede di accertamento[16].

Cosa comporta l’applicazione dell’art. 10-bis?

Innanzitutto, alcune tutele procedimentali:

i)la possibilità di presentare un interpello “anti abuso” ex art. 11, lett.c), della legge n. 212/2000 (con riferimento “all’applicazione della disciplina sull’abuso del diritto ad una singola fattispecie”; con risposta entro 120 giorni e con silenzio assenso in caso di mancata risposta entro detto termine);

ii)la possibilità, per l’Agenzia delle entrate, di notificare l’accertamento solo previo contraddittorio[17].

Inoltre sono previste tutele in sede di riscossione provvisoria in pendenza di giudizio[18]. Infine si ha l’inapplicabilità di sanzioni penali (le sanzioni amministrative, invece, risultano applicabili).

Riguardo alle sanzioni amministrative, nelle riqualificazioni operate ex art. 20 si è diffusa la conoscenza di un indirizzo “interno” all’Agenzia, secondo il quale non si sarebbero dovute applicare[19].

Tale indirizzo non è stato seguito nella particolare casistica delle c.d. “cessioni spezzatino”, di cui appresso.

[1] Per art. 20 s’intende l’art. 20 del D.P.R. 26 aprile 1986, n. 131, il Testo unico dell’imposta di registro (d’ora in poi “TUR”).

[2] Articolo modificato dall’art. 1, comma 87, lett. a), nn. 1) e 2), della legge 27 dicembre 2017, n. 205 (“legge di bilancio 2018”), a decorrere dal 1° gennaio 2018.

[3] Per un’accurata disamina sull’abuso del diritto, coniugato all’interpretazione da darsi all’art. 20, si rinvia a A.A. Ferrario, Brevi osservazioni sull’abuso del diritto e l’imposta di registro – recenti sviluppi in relazione all’art. 20 del D.P.R. n. 131/1986, in Boll. Trib., 2016, 1627.

[4] Art. 13 (n.d.a. numerazione poi modificata in sede di stesura definitiva, in art. 1, comma 87, lett. a),nn. 1) e 2), della legge n. 205/2017.

Imposta di registro

“La modifica è volta a dirimere alcuni dubbi interpretativi sorti in merito alla portata applicativa dell’articolo 20 del DPR 26 aprile 1986, n. 131 (TUR), rubricato ‘interpretazione degli atti’.

Tali incertezze interpretative sono rese evidenti anche dall’esame delle pronunce della giurisprudenza di legittimità che, in alcune sentenze, ha riconosciuto una valenza antielusiva all’articolo 20 del TUR, mentre in altri arresti, soprattutto in quelli più recenti, ha ritenuto di dover procedere alla riqualificazione delle operazioni poste in essere dai contribuenti, attraverso il perfezionamento di un atto o di una serie di atti, facendo ricorso ai principi sanciti dall’articolo 20 del TUR; secondo tale tesi interpretativa, la riqualificazione può essere operata, dunque, senza dover valutare il carattere elusivo dell’operazione posta in essere dai contribuenti.

La norma introdotta è volta, dunque, a definire la portata della previsione di cui all’articolo 20 del TUR, al fine di stabilire che detta disposizione deve essere applicata per individuare la tassazione da riservare al singolo atto presentato per la registrazione, prescindendo da elementi interpretativi esterni all’atto stesso (ad esempio, i comportamenti assunti dalle parti), nonché dalle disposizioni contenute in altri negozi giuridici “collegati” con quello da registrare. Non rilevano, inoltre, per la corretta tassazione dell’atto, gli interessi oggettivamente e concretamente perseguiti dalle parti nei casi in cui gli stessi potranno condurre ad una assimilazione di fattispecie contrattuali giuridicamente distinte (non potrà, ad esempio, essere assimilata ad una cessione di azienda la cessione totalitaria di quote).

È evidente che ove si configuri un vantaggio fiscale che non può essere rilevato mediante l’attività interpretativa di cui all’articolo 20 del TUR, tale vantaggio potrà essere valutato sulla base della sussistenza dei presupposti costitutivi dell’abuso del diritto di cui all’articolo 10-bis della Legge 27 luglio 2000, n. 212 (Statuto dei diritti del contribuente). In tale sede andrà quindi valutata, anche in materia di imposta di registro, la complessiva operazione posta in essere dal contribuente, considerando, dunque, anche gli elementi estranei al singolo atto prodotto per la registrazione, quali i fatti, gli atti e i contratti ad esso collegati. Con le modalità previste dall’articolo 10-bis della Legge 27 luglio 2000, n. 212, potrà essere, quindi, ad esempio, contestato l’abusivo ricorso ad una pluralità di contratti di trasferimento di singoli assets al fine di realizzare una cessione d’azienda”.

[5] E nemmeno Commissioni di merito e Suprema Corte.

[6] Art. 53-bis(Attribuzioni e poteri degli uffici), testo risultante dopo le modifiche apportate dall’art. 1, comma 87, lett. b), della legge n. 205/2017.

“1. Fermo restando quanto previsto dall’articolo 10-bis della legge 27 luglio 2000, n. 212, le attribuzioni e i poteri di cui agli articoli 31 e seguenti del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, e successive modificazioni, possono essere esercitati anche ai fini dell’imposta di registro, nonché delle imposte ipotecaria e catastale previste dal testo unico di cui al decreto legislativo 31 ottobre 1990, n. 347”.

[7] Assonime nella circ. 6 febbraio 2018, n. 3, ha avuto modo di commentare le novelle norme; con riguardo all’inciso “fermo restando quanto disposto dagli articoli successivi”, ritiene che detto inciso debba riferirsi anche agli artt. 24 (“secondo cui nei trasferimenti immobiliari le accessioni, i frutti pendenti e le pertinenze si presumono trasferiti all’acquirente dell’immobile …”), e 26 del TUR (“che dispone– a determinate condizioni – la presunzione di liberalità nei trasferimenti immobiliari posti in essere fra coniugi o fra parenti in line a retta”).

[8] Già ben prima dell’approvazione del nuovo art. 10-bisdella legge 27 luglio 2000, n. 212, vi era un contrasto tra pronunce della Corte di Cassazione, che sembravano inquadrare l’art. 20 in funzione autonoma, rispetto al divieto di abuso del diritto (orientamento prevalente: ex multis, Cass., sez. trib., 14 febbraio 2014, n. 3481; Cass., sez. trib., 19 giugno 2013, n. 15319; e Cass., sez. trib., 18 dicembre 2013, n. 28259, tutte in Boll. Trib. On-line), e sentenze che, viceversa, lo riconducevano espressamente nell’ambito del più generale divieto di abuso del diritto (indirizzo minoritario, ma vieppiù crescente: cfr. Cass., sez. trib., 4 aprile 2008, n. 8772, in Boll. Trib., 2008, 1027; Cass., sez. trib., 25 maggio 2009, n. 12042, ivi, 2009, 1223, con nota di F. Brighenti, Abuso del diritto: sì al recupero dell’imposta, no alle sanzioni; Cass., sez. VI, 19 marzo 2013, ord. n. 6835; Cass., sez. trib., 24 luglio 2013, nn. 17956 e 17965; Cass., sez. VI, 13 marzo 2014, ord. n. 5877;Cass., sez. VI, 22 ottobre 2014, ord. n. 22492; Cass., sez. trib., 2 aprile 2015, n. 6718; Cass., sez. trib., 8 aprile 2015, n. 6951;e Cass., sez. trib., 30 aprile 2015, n. 8760, tutte in Boll. Trib. On-line).

[9] Vedasi paradosso in Cass., sez. trib., 4 febbraio 2015, n. 1955, in Boll. Trib. On-line(della serie “tutto e il contrario di tutto”!):

“L’art. 20 cit., costituisce indubbio indice rivelatore di criteri di qualificazione autonomi rispetto alle ordinarie interpretative civilistiche, attesa la preminenza del principio generale antiabuso(SU 30005/08; C. 12042/09) …” ma poi …“il fenomeno … è configurabile come cessione di azienda, senza necessità di ricorrere all’abuso del diritto in forza della elusività della operazione, per cui non grava sull’Amministrazione l’onere di provare i presupposti dell’abuso di diritto atteso che i termini giuridici della questione sono già tutti desumibili dal criterio ermeneutico di cui al citato art. 20 …”.

[10] Così Cass., sez. trib., 26 gennaio 2018, n. 2007, in Boll. Trib. On-line.

[11] Così Comm. trib. prov. di Reggio dell’Emilia, 2018, n. 4/2/2018,in “Lente sul fisco” Daily News, n. 25 del 9/2/2018 – anche in Sole 24 Ore – Norme e Tributi del 1° febbraio 2018; con “Telefisco 2018”, l’Agenzia delle entrate ha negato la valenza retroattiva della modifica dell’art. 20, nel presupposto che secondo lo Statuto dei diritti del contribuente le norme interpretative devono essere qualificate come tali; la stessa Agenzia ha precisato che le nuove norme non producono effetti sugli “avvisi di accertamento già notificati in data antecedente al 1° gennaio 2018, ancorché non definitivi”.

[12] Anche se si apre un dubbio: se non si tratta di norma procedimentale, bensì interpretativa, il nuovo testo dovrà applicarsi agli atti formatisi post 1° gennaio 2018 o portati alla registrazione dopo detta data?

[13] Con ciò non voglio significare di convenire con l’Agenzia delle entrate di poter riqualificare nelle operazioni pregresse le operazioni articolate in più fasi.

[14] L’art. 10-bis della legge n. 212/2000 è stato introdotto dall’art. 1 del D.Lgs. 5 agosto 2015, n. 185, con entrata in vigore dal 1° ottobre 2015, tale norma fu introdotta con decreto legislativo in forza dell’art. 5 della “legge delega”, legge 11 marzo 2014, n. 23(“Disciplina dell’abuso del diritto ed elusione fiscale”).

[15] Raccomandazione 6 dicembre 2012, n. 2012/772/UE.

[16] Con l’emanazione del D.Lgs. 8 ottobre 1997, n. 358, viene introdotto l’art. 37-bis del D.P.R. n. 600/1973; nella relazione allo schema di decreto legislativo, che accompagna il D.Lgs. n. 358/1997, si legge:

“Si può fornire così un criterio tendenziale per distinguere l’elusione rispetto al mero risparmio d’imposta; quest’ultimo si verifica quando, tra vari comportamenti posti dal sistema fiscale su un piano di pari dignità, il contribuente adotta quello fiscalmente meno oneroso. Non c’è aggiramento fintanto che il contribuente si limita a scegliere tra due alternative che in modo strutturale e fisiologico l’ordinamento gli mette a disposizione. Una diversa soluzione finirebbe per contrastare con un principio diffuso in tutti gli ordinamenti tributari dei paesi sviluppati, che consentono al contribuente di “regolare i propri affari nel modo fiscalmente meno oneroso”, e dove le norme antielusione scattano solo quando l’abuso di questa libertà dà luogo a manipolazioni, scappatoie e stratagemmi, che – pur formalmente legali – finiscono per stravolgere i principi del sistema.

La norma antielusiva non può quindi vietare la scelta, tra una serie di possibili comportamenti cui il sistema fiscale attribuisce pari dignità, quello fiscalmente meno oneroso. Tra gli strumenti giuridici fungibili, ma che il sistema pone su un piano di sostanziale parità, si pensi ad esempio alla scelta sul tipo di società da utilizzare, alla scelta tra cedere aziende o cedere partecipazioni sociali, o al sistema di finanziamento basato su capitale proprio o di debito, sul periodo d’imposta in cui incassare proventi o pagare spese, fino ad arrivare alla misura degli ammortamenti, degli accantonamenti e di tutte le altre valutazioni di bilancio, in cui è prima di tutto la norma a indicare margini di flessibilità da utilizzare anche a seconda della convenienza fiscale. In tutti questi casi la scelta della via fiscalmente meno onerosa non è implicitamente vietata dal sistema, ma al contrario esplicitamente o implicitamente consentita, e non è configurabile alcun aggiramento di obblighi o divieti”.

Dello stesso tenore il parere della Commissione Parlamentare Consultiva in materia di riforma fiscale, ai sensi della legge 23 dicembre 1996, n. 662.

[17] Con richiesta di chiarimenti da fornire entro 60 giorni; decorsi 60 giorni dai chiarimenti, o dall’inutile decorso di questi a favore del contribuente, l’Agenzia delle entrate può notificare l’atto accertativo; è prevista la proroga dei termini di decadenza dell’azione dell’Ufficio, se vi sono meno di 60 giorni fra la data di consegna dei chiarimenti (o dalla data di inutile decorso dei 60 giorni a favore del contribuente) e la data di ordinaria decadenza.

[18] 2/3 della maggiore imposta, dopo la sentenza di Commissione tributaria provinciale; 100% dopo quella di Commissione tributaria regionale.

[19] Guida operativa “L’imposta complementare di registro. Accertamento di valore e interpretazione degli atti”, redatta dal Gruppo interregionale Emilia-Romagna, Toscana, Veneto, DP Trento, del 14 novembre 2011.

A cura di Emilio Abruzzese